こんにちは、山のクマです。

最近、金価格が上昇してきています。田中貴金属や三菱マテリアルなどの広告も多く、注目が集まっています。

こちらのブログで書きましたが、ゴールドは守りの資産です。

金投資については多くのサイトがありますが、読んでいてピンとくる記事はありません。個人投資家でゴールドを保有しているヒトが書いていないからではないか、と思います。

私自身、10年以上金投資をしています。金の特性、歴史などを調べていくウチに、ゴールドはとても魅力的な投資先だと感じるようになりました。

今回の記事では、投資としてのゴールドの特徴、今後の金価格の見通しについて、書きます。結論から述べると、金価格はほとんど下がらず、むしろ伸びてゆく可能性が高いでしょう。

金保有について

2009年より、金現物を購入しています。始めたときには1gあたり3,000円程度でしたが、現在は6,800円~7,000円程度。

断続的に購入しているため、資産としては1.7倍になりました。これは年率に直すと5~6%です。

金は金利が付かないと言われますが、ここ10年をみてみると、定期預金や国債より、遙かに良いパフォーマンスです。

金について勉強したのは、こちらの本です。もと金トレーダーの豊島逸夫さんの著書です。発刊から大分時間が経っていますが、今でも金の本質が良く描かれています。

金を通して世界を読む→Amazon.co.jp

金投資の特徴

投資先としての金には、2つの特徴があります。

1)ゼロにならない

2)扱いがとても簡単

金の価値はゼロにならない

株はゼロになることがあります。不動産は需要がなくなり、税金を払うとマイナスになることもあります。現金はハイパーインフレで無価値になります。しかしゴールドは、無価値になりません。

工業用品・宝飾品としての「実需」

金の大きな用途が、スマホなどの電子部品です。今や精密機器は我々の周りにあふれており、一定の需要を作っています。そのため金は必ず引き合いがあります。しかもゴールドは、人工的に作ることが出来ません。

また、多くの人が思い浮かべる金の用途は、ジュエリーでしょう。実際、金の需要の半分は、宝飾品です。

日本では最近流行らないですが、中国とインドのヒトは、金を好みます。

中国は富の象徴として、ゴールドが選ばれます。経済成長により中国国内での金需要は高まりを見せ、一般人がゴールドのジュエリーを買う事が増えています。また、さまざまな金取引のマーケットも整備されてきました。

インドは嫁入り道具として、ゴールドは必須です。父親はかわいい娘のため、大枚をはたいて持参「金」を用意します。

この2国の人々は、ゴールドの価格が下がると、一斉に買いに走ります。

産金コスト

金は採掘して生成するため、コストがかかります。これを「産金コスト」と呼びます。

採掘可能な金は、年々地中深くになっており、コストは上昇しています。現在の産金コストは、1トロイオンス(約31.1g:金貨1枚)1,300~1,400ドルと言われています。

金価格の上昇に伴って、携帯電話などからの金リサイクルも、採算に乗るようになりました。

金の価格が下がると

・採掘量の減少

・リサイクル金の減少

となります。そのため、金価格は下げ止まります。

このような「実需」と「産金コスト」があるため、金価格はゼロにならないのです。

取り扱いがとても簡単

株は銘柄を選び、売買のタイミングを考える必要があります。不動産は賃貸などの運用方法を考え、事業として切り盛りする必要があります。

一方金は、買ったら保管するだけです。売買のタイミングを考えると難しくなりますが、インフレ対策として超長期保有にすると、扱いはとてもシンプルです。

自分は、購入した金取引業者に預かってもらっています。

なお、金投資として金ETF、投資信託、金鉱株、金先物などもありますが、これらは「ペーパーゴールド」という金融資産なので、別枠で考える必要があります。

今後の金価格

ここが最も気になるところです。プロに聞いてみるのが一番です。

プロの見解

先の本の著者、豊島さんのブログでは1トロイオンス3,000ドルが長期目標。これは1gあたり1万円程度になります。

「自ら接種後は、金を買いたくなるかも」複雑な投資家心理「自ら接種後は、金を買いたくなるかも」複雑な投資家心理:豊島逸夫による金市場解説(金の果実シリーズ:三菱UFJ信託銀行)

なかなか思い切った予想ですが、十分届くと思います。

その根拠は、コロナ禍による米国財政赤字の進行です。

米国財政赤字

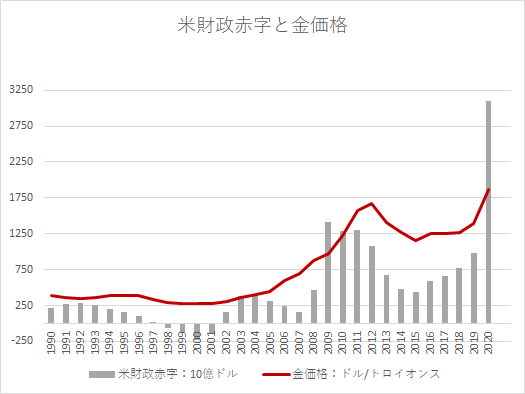

「ゴールドはドルの反対通貨」と言われています。その理由はこのグラフです。

金価格は、米国財政赤字が増えると、約1年遅れて上昇してきます。既に2020年は3.1兆ドル(330兆円)という米国GDPの15%にも及ぶ赤字となっています。

米財政赤字、20年度は過去最悪330兆円 前年度の3倍強:日本経済新聞

これは米国もMMTを採用しているのと同じなので、こちらのブログにも書きましたが、インフレは必発です。あ、「必発」って医学用語なんですね。「必発症状」のように。「ある条件下で必ず起こる」という意味です。

インフレになると、金価格は上昇します。

まとめ

個人投資家にとって、金はBuy and HoldではなくBuy and Forgetです。買ったことを忘れるくらい、超長期投資するのが良いです。短期では機関投資家につぶされます。

ただ、資産形成には成長率の良い株や不動産が適しています。そのため、金の保有率は全資産の10%程度が良いと言われています。

扱いが簡単な金現物は、忙しい医者にとってぴったりの資産です。以上、参考にしてみてください。

[…] 医者と金投資こんにちは、山のクマです。 最近、金価格が上昇してきてい… […]